La volatilidad: ¿Qué es y cómo se calcula?

La volatilidad es un término muy presente en el ámbito de los mercados financieros, aunque muy pocas personas logran entender y asimilar el concepto con facilidad, en especial las que se acercan a ellos por primera vez.

La volatilidad se emplea a la hora de analizar diferentes tipos de activos financieros. En multitud de ocasiones, cuando se habla de acciones, de fondos de inversión, de índices bursátiles o de carteras de inversión, se hace referencia a ella.

Si no sabes qué es, ha llegado el momento de que lo sepas, porque una vez aprendas qué significa y cómo se calcula, sabrás comprender las implicaciones que tiene cuando analizas un activo.

Pese a que ya te hablé algo de ella en otro artículo, con el de hoy quiero que te quede claro qué es la volatilidad y sobre todo cómo calcularla.

Antes de nada, ¿qué es la volatilidad?

La volatilidad es lo que varía la rentabilidad de un activo respecto a su media en un periodo de tiempo determinado.

Para muchos, en especial los académicos, cuando se dice que un activo tiene una alta volatilidad es porque las rentabilidades del periodo analizado han sido muy diferentes entre sí, considerando al activo en cuestión como un activo de riesgo.

Y al contrario, si se dice que un activo ha tenido baja volatilidad es porque ha obtenido rentabilidades más estables y más parecidas, por tanto un activo de menor riesgo.

Con un ejemplo lo entenderás mejor. Es el que ya utilicé en el artículo que hablaba sobre el riesgo. Échale un vistazo antes de seguir.

A simple vista puedes darte cuenta de que la Inversión A no ha sido volátil porque las rentabilidades anuales no se han desviado de la rentabilidad media, en cambio la Inversión B sí lo ha sido.

En la siguiente imagen puedes apreciar cuánto se han desviado las rentabilidades de la Inversión B respecto a su media:

Para saber cómo ha variado la rentabilidad de un activo respecto a su media, no siempre vas a tener a mano los datos ni los gráficos como te los he detallado yo. En la mayoría de las veces, la volatilidad la verás de forma resumida en un simple número.

Para calcular este número y poder comparar la volatilidad de un activo con la de otros de una manera sencilla, se utiliza la desviación típica.

La desviación típica es un dato que te ofrece información de una manera resumida y muy práctica sobre la volatilidad que ha tenido un activo en el pasado, y la puedes calcular empleando su fórmula en Excel. Un poco más adelante te explico cómo se hace.

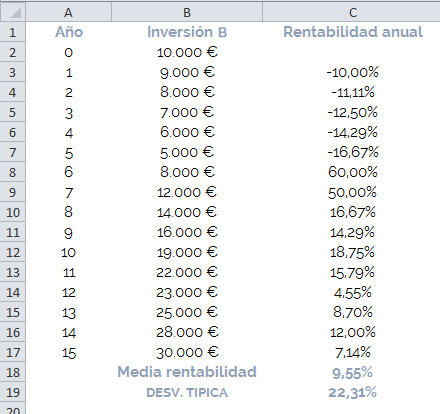

En el ejemplo que nos ocupa, la desviación típica de la Inversion A ha sido un 0,00% y la desviación típica de la Inversión B ha sido un 22,31 %.

Esto significa que la rentabilidad media anual de la Inversión A (6,01 %) no ha tenido desviaciones durante el periodo y que la rentabilidad media anual de la Inversión B (9,55 %) ha tenido una desviación media anual del 22,31 %, a veces ha sido más, otras menos, pero de media en los 15 años ha sido un 22,31 %.

Viendo únicamente las cifras de desviaciones típicas, puedes conocer cómo han sido de volátiles las inversiones, y come te he comentado antes, no hace falta revisar las rentabilidades de cada periodo una por una ni tampoco hacer ningún gráfico.

Para ello me voy a centrar en los datos de la Inversión B, porque de las dos inversiones es la única que ha sido volátil.

Paso 1: Calcular las rentabilidades anuales

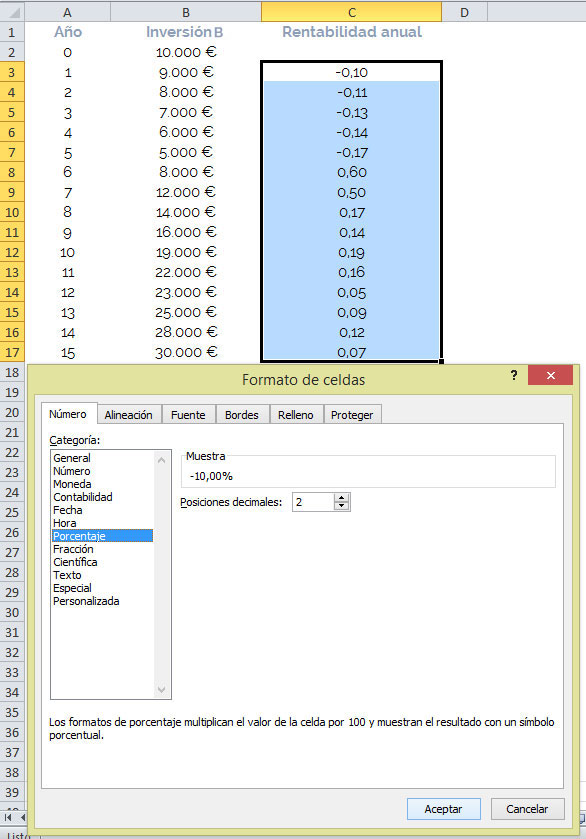

Con los datos anuales de la inversión, calculamos la rentabilidad de cada año. Empezamos poniendo la fórmula para calcular la rentabilidad del primer año (casilla C3), y posteriormente arrastramos la fórmula, poniendo el cursor en la esquina inferior derecha de la casilla, hasta llevarla al año 15 (casilla C17).

Para cambiar el formato a porcentajes tenemos que seleccionar todas las casillas con las que vamos a trabajar, haciendo click con el botón derecho, eligiendo "Formato de celdas" y cambiando el formato a "Porcentaje".

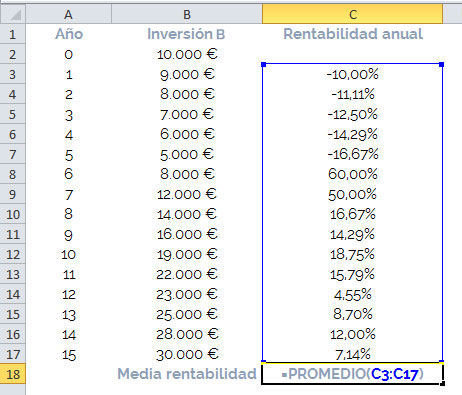

Paso 2: Calcular la rentabilidad media

El segundo paso es calcular la rentabilidad media de la inversión. Aunque no es un requisito necesario para calcular la desviación típica es interesante tenerlo.

Lo podemos hacer de dos maneras, una es sumando las rentabilidades anuales y dividir entre el número de años que dura la inversión, y otra, mucho más rápída, es utilizando la fórmula "PROMEDIO" de Excel.

Para ello, nos colocamos en una celda que esté libre y elegimos la fórmula PROMEDIO, no si antes poner el signo =, y entre paréntesis elegimos las celdas que contienen la rentabilidades anuales que hemos calculado.

Paso 3: Calcular la desviación típica

Nos colocamos en otra celda que esté libre y elegimos la fórmula DESVEST, también poniendo antes el signo =, y seleccionando de nuevo (entre paréntesis) las celdas que contienen la rentabilidades anuales.

De esta manera hemos calculado la volatilidad. Así de sencillo es hacerlo con Excel.

Comentarios